マイホームを購入する際、多くの方が住宅ローンを組み、月々決まった額を返済します。住宅ローン返済中の方の中には、まとまった資金を返済に充てたい・月々の負担を減らしたいと考え、「繰り上げ返済」に関心を持つ方もいるでしょう。

この記事では繰り上げ返済について、基本的な仕組みを踏まえ、メリット・デメリット・注意点・返済の流れなどを解説します。ローン返済にお悩みの方や繰り上げ返済を検討中の方は、ぜひ参考にしてください。

1.住宅ローンにおける繰り上げ返済の仕組みとは?

住宅ローンの繰り上げ返済とは、まとまった資金をローンの元金の一部、もしくは元金の全額として前倒しで返済する方法です。繰り上げ返済により元金に対応する利息を減らすことができます。なお、金融機関によっては上限が定められており、最低金額や手数料が異なるため注意が必要です。

繰り上げ返済には次の2種類があります。

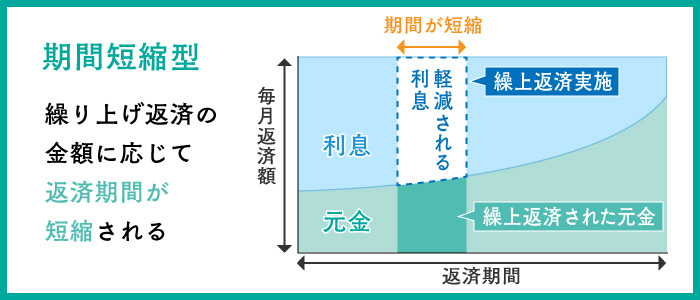

- 期間短縮型 毎月の返済額を変更しない方法です。繰り上げ返済の金額に応じて返済期間が短縮されることが特徴です。返済金によって元金が減るため、繰り上げ返済以降の利息に対しても大幅な軽減効果が見込めます。また返済額は当初と等しいため、年数を経るごとにより多くの元金を返済できる計算です。最終的に利息がかなり少なく済むため、月々のローン返済が負担でない方、早く完済したい方におすすめです。

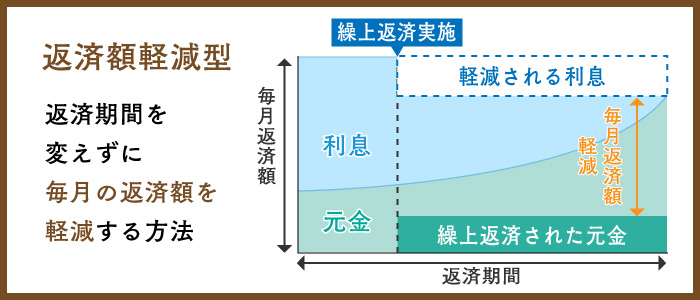

- 返済額軽減型 毎月の返済額を減額する方法です。期間短縮型と異なるのは、繰り上げ返済金が返済期間全体に補填されるところです。返済期間が変わらないため期間短縮型ほどの利息の軽減効果はありませんが、毎月の返済額が少なくなるという利点があります。月々の家計の負担を見直したい方におすすめです。

2.住宅ローンは繰り上げ返済しないほうがいい?メリット・デメリットを紹介

住宅ローンの繰り上げ返済は、借りたお金を契約期間より前倒しで返済することで利息を減らせます。その一方で、手元の資金が減ると考えることもできます。そのため、繰り上げ返済をためらう人もいるでしょう。

ここでは、住宅ローンの繰り上げ返済を行う際のメリット・デメリットを紹介します。

2-1.メリット1:総返済額を減らせる

住宅ローンは借入金額が大きい分、支払う利息も高い傾向にあります。繰り上げ返済を行うと、利息が減るため、元の計画で返済するよりも総返済額が少なくなります。

また、子どもがいる場合、子どもが小さく学費がかからないうちに繰り上げ返済をするなど、経済状況やライフプランに応じた計画的な返済が可能です。また、借入状況によっては保証料が返金されることもあります。

2-2.メリット2:ほかのローンの借入可能額を増やせる

ローンの借入可能額は人によって異なります。借入において重要視されるのは、年収のうち年間返済額が占める割合を示す「返済負担率」です。もし自動車ローンや教育ローンなどを検討している場合、住宅ローンがあると借入条件が厳しくなる恐れもあります。

ただし、返済額軽減型の繰り上げ返済であれば、年間返済額が下がるため、同時に返済負担率を減少できます。繰り上げ返済による剰余分によりほかのローンの借入を比較的容易にすることができるでしょう。

2-3.デメリット1:手数料が発生する場合がある

繰り上げ返済を行う際、金融機関によっては手数料が発生します。手数料は繰り上げ返済を行う度に発生するため、少額の繰り上げ返済を何度も繰り返すと手数料だけでも大きな負担となります。繰り上げ返済によって利息が大きく減少するとはいえ、手数料が減少した利息分の金額を上回ることがないよう気をつけましょう。

手続きを行う際は手数料にも注意し、一度の返済金額を増やす・回数をなるべく減らすなどの工夫が必要です。

2-4.デメリット2:住宅ローン控除が適用されない可能性がある

住宅ローン控除(住宅借入金等特別控除)は住宅ローン借入者の多くが利用している制度で、所得税の減税を目的としています。住宅ローン控除を利用するためには細かな要件があり、繰り上げ返済を行うと要件を外れてしまうリスクがあるため注意が必要です。

例えば、住宅ローン控除条件のひとつに「ローンの返済期間は10年以上でなければならない」という要件があります。期間短縮型の繰り上げ返済の結果、返済期間が10年以下に短縮された場合、要件を満たせず適用外となります。

3.繰り上げ返済の注意点4つ

住宅ローンの繰り上げ返済に関して、以下の4点に注意が必要です。

- 繰り上げ返済を早めにする

- 繰り上げ返済をしないほうがいいケースを知っておく

- 最低限の生活費を手元に残しておく

- 返済シミュレーションを立てる

ここでは、それぞれの注意点について詳しく解説します。

3-1.繰り上げ返済をする場合は早めにする

住宅ローンの繰り上げ返済を行うタイミングとして望ましいのは、借入残高の多い時期です。借入残高が多いと利息も多く発生するため、繰り上げ返済の効果が高くなります。

一方で、借入残高が少ない段階では効果があまり得られないケースがあります。繰り上げ返済は、住宅ローン控除や家計の都合を考えつつ、できる限り早めに実施することがおすすめです。

3-2.繰り上げ返済しないほうがいいケースを知っておく

ローンがあると、「借金をなんとかしたい」「早く返済を終わらせたい」という心理が働きます。しかし、繰り上げ返済を避けるべきケースも存在します。特に以下の項目に該当する方は、慎重な検討が必要です。

繰り上げ返済を避けるべきケース

- 手元に十分な貯金がない

- 家計が赤字である

- 住宅ローン控除は全額で利用している

- 教育費など大きな支出を予定している

- 住宅ローンより高金利の借金がある

- ローンの借入残高が少ない

繰り上げ返済を重要視しすぎると家計に無理が生じるリスクがあります。繰り上げ返済を検討する前に、ほかの固定費などを見直し、家計に無理や無駄がないか確かめましょう。

3-3.最低限の生活費を手元に残しておく

繰り上げ返済を行うかどうかは、返済計画や貯蓄、家計の状況を基準に判断します。繰り上げ返済のために手元の資金を使いすぎると、急な出費や収入の減少に対応できません。特に、家族構成・仕事環境・生活環境の変化など家計への影響が予想される場合は、慎重な検討が必要です。

繰り上げ返済を行う際は、目安として3か月分の生活費を手元に残しましょう。可能であれば1年分以上の生活費を確保しておくと安心です。

3-4.返済シミュレーションを立てる

繰り上げ返済はタイミングや金額、頻度によってその後の返済状況、利息の減少額などが異なります。繰り上げ返済の判断に悩み、自身で計算することが難しい場合は、繰り上げ返済のシミュレーターを使うと便利です。

所定の項目に具体的な数値を入力するだけで、繰り上げ返済後の月々のローン金額や軽減される利息、短縮される期間などが表示されます。今後の返済計画のイメージを明確に持つことができるだけでなく、繰り上げ返済のための貯金計画のモチベーションにもつながるでしょう。

4.繰り上げ返済をする際の流れ

繰り上げ返済の手続きの流れは以下の通りです。

繰り上げ返済の流れ

- 手元にある資金を確認し、十分な貯蓄額を除いた余剰資金を把握した上で、繰り上げ返済する金額を決定する。

- 借入を行っている金融機関の最低返済可能額・手数料・窓口などの情報を調べる。

- 繰り上げ返済方法を2種類(期間短縮型、返済額軽減型)から選ぶ。

- 金融機関へ繰り上げ返済を申し出る。

- 返済預金口座へ返済資金を入金する。

繰り上げ返済手続きの基本的な流れは、どの金融機関でも同じです。しかし、受付方法・最低返済可能額・手数料などは金融機関によって異なります。事前に申請が必要なところもあれば、インターネットでいつでも受け付けているところもあります。おおまかな流れやイメージを掴んだ後は、一度金融機関に相談してみましょう。

まとめ

住宅ローンの繰り上げ返済には総返済額を減らせるなどのメリットがある一方で、方法次第では損をするリスクもあります。家計や経済状況を振り返り、自身が繰り上げ返済に向いているか、時期は適切かを把握した上で、繰り上げ返済をするべきかどうか検討するとよいでしょう。

ローンの返済が残っているものの新しく家を建てたい場合や、繰り上げ返済を視野に入れた家づくりを行う場合は、地域密着の工務店などにぜひ相談してみましょう。